结构化发债风险解析:为何屡遭严罚?

引言

在金融市场中,结构化发债作为一种创新的融资方式,近年来受到了广泛关注。然而,随着监管的加强,结构化发债因涉嫌违规操作而屡遭严罚。本文旨在深入分析结构化发债的风险点,并探讨其为何频繁成为监管处罚的对象。

结构化发债概述

结构化发债是指通过金融工程技术,将不同风险和收益特征的资产组合起来,设计出满足特定投资者需求的债券产品。这种发债方式通常涉及复杂的金融衍生品和信用增级措施,以实现风险和收益的重新分配。

结构化发债的风险点

1.

复杂性风险

:结构化产品的设计通常极为复杂,涉及多层次的资产组合和衍生品交易,这使得产品的真实风险难以被普通投资者准确评估。2.

信息不对称

:发行方通常拥有更多关于产品结构和底层资产的信息,而投资者往往处于信息劣势,这可能导致市场效率低下和道德风险。3.

流动性风险

:结构化产品往往缺乏流动性,一旦市场环境变化,投资者可能难以迅速变现,从而面临较大的资金压力。4.

信用风险

:结构化发债依赖于信用增级措施,如担保、保险等,一旦这些措施失效,可能导致整个债券的信用风险暴露。监管严罚的原因

1.

违规操作

:部分结构化发债项目存在虚假陈述、隐瞒重要信息等违规行为,严重违反了市场规则和诚信原则。2.

风险传导

:结构化发债的复杂性可能导致风险在金融系统内传导,一旦出现问题,可能引发系统性风险。

3.

保护投资者权益

:监管机构通过严罚违规行为,旨在保护投资者的合法权益,维护市场秩序。案例分析

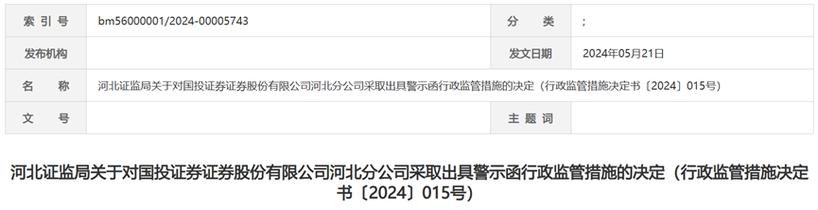

通过分析近年来几起因结构化发债违规被罚的案例,可以看出监管机构对违规行为的零容忍态度。这些案例不仅涉及信息披露不充分,还包括了操纵市场、内幕交易等严重违法行为。

监管建议与展望

1.

加强信息披露

:要求发行方提供更为详尽和透明的信息披露,确保投资者能够全面了解产品风险。2.

提高市场准入门槛

:对参与结构化发债的机构进行更为严格的资质审核,确保其具备相应的风险管理能力。3.

完善监管框架

:建立更为完善的监管体系,包括实时监控市场动态、及时响应风险事件等。结论

结构化发债作为一种创新的融资工具,其本身并非问题所在,关键在于如何合理设计和有效监管。通过加强监管和市场自律,可以有效控制结构化发债的风险,促进金融市场的健康发展。

结语

随着金融市场的不断发展,结构化发债将继续在市场中扮演重要角色。然而,为了确保市场的稳定和投资者的利益,必须对结构化发债进行严格的风险管理和监管。只有这样,才能确保金融创新不会成为风险的源头,而是成为推动经济发展的动力。

免责声明:本网站部分内容由用户自行上传,若侵犯了您的权益,请联系我们处理,谢谢!联系QQ:2760375052